皆さんこんにちは、はっふるぱふ寮長です。

今日は出張手当を使って、会社から社長へ無税でお金を移す方法について

解説していきたいと思います。

結論

出張手当を使うことによって、法人税や消費税、社会保険料の節税になります。

また個人でも節税効果を発揮する、便利な制度です。

出張手当とは

出張手当とは、役員や従業員が出張の際に、その人に対して、

交通費、宿泊費、日当をあらかじめ決められた額を払う制度です。

出張の定義は、だいたい100kmを超える遠距離の移動をする場合や、

宿泊が必要な場合を示しています。

会社にとってのメリット

では出張手当は会社にとって、どんなメリットがあるのかというと

- 法人税の節税

- 消費税の節税

この二つのメリットがあります。

法人税の節税

まずは法人税です。

法人税はそもそも、会社の売り上げ収入や、土地・建物の売却収入から、

売上原価や費用を引いたものに、課税されます。

本来、出張にかかる食事代や、交際費などは費用として、扱うことが難しいものです。

なぜかというと、業務との関連性を厳密に説明しにくいからです。

しかし、出張手当はどこにいくら使ったと報告せず、

一律に支給する制度なので、費用で落としにくいものも、費用として計上されます。

そのため、法人税の節税につながりやすくなります。

消費税の節税

次に消費税です。

まず、消費税の仕組みについて解説していきます。

消費税は消費者が事業者にいったん払ったものを、

事業者が国に納税をするという方式をとっています。

いわゆる間接税ですね。

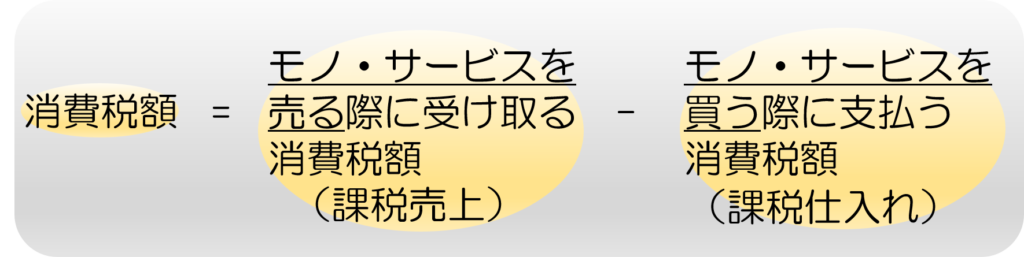

そして、事業者が納める消費税の計算は、事業者がものやサービスを

お客様に売ったときに受け取った消費税の総額から、

事業者自身がものやサービスを買った時に、支払った消費税の総額を引いて

計算します。

図にするとこんな感じですね。

もの・サービスを売って代金を受け取ることを「課税売上」

もの・サービスを買って代金を払うことを「課税仕入」といいます。

もし、出張で使った費用を、給与として支給してしまうと、

課税仕入として取り扱いできなくなってしまいます。

なぜなら、従業員に払う給与は、内輪の中でのお金の動きに過ぎないからです。

外でもの・サービスを買ってはじめて課税仕入れになります。

なので、課税売上から、出張代金を差し引くことができずに、

その分、国に対して消費税を多く支払わなければなりません。

しかし、出張手当という名目であれば、あくまで従業員が外に対して支出する

費用に充てるものなので、課税仕入として処理することができ、節税につながります。

個人のメリット

ここまで会社のメリットについて、解説してきました。

では、個人にはどんなメリットがあるのでしょうか?

個人のメリットとしては、

- 所得税がかかることなく手取りが増える

- 社会保険料がかからない

この2点です。

出張手当は給与扱いではありません。

したがって、給与所得として扱われないため、所得税がかからないのです。

つまり、給与に出張費を加算するよりも、出張手当として支給する方が、

手取り金額が大きくなります。

また、出張手当は社会保険料も課税の対象になりません。

つまり、所得税も社会保険料も負担しなくて良いので、

二重の意味で節税効果につながります。

出張制度を導入するためには

出張手当を導入するためには、「出張旅費規程」を作成しなければなりません。

ですが出張手当の相場金額などはネットに出回っているため、それに基づいて

作成すれば問題ありません。

最後に株主総会に提出して、承認をもらえれば制度を導入できます。

次に出張旅費規程を作成する際に、必ず守るべきポイントを解説していきます。

出張旅費規程の守るべき3つのポイント

作成する上で守るべきポイントは以下3つです。

- 日帰りと宿泊を伴う出張と分けて基準を設定する。

- 役職ごとの額を設定する

- 交通費・宿泊費についても定める

まず、出張手当は日帰りと宿泊を伴う出張で分ける必要があります。

宿泊を伴う方が食事代の費用など余計にかかることが多いですからね。

そして、役職ごとでも金額を区別して設定しましょう。

ただし、常識的な値段に設定する必要があります。

常識的な値段はいくらなのかわからなくなったら、

同じ規模・業種の会社と比較して著しく高すぎなければ問題ありません。

また、交通費は基本的に実費を支給するようにします。

これは日帰りでも、宿泊の出張でも、変わりません。

ただ、シートのランクで差を設けることは可能です。

例えば、社長・役員はグリーン車、従業員は普通車というような区別です。

宿泊費には、宿泊費の上限を設けて、その範囲内で実費精算する方法と、

一定額を支給し、やむを得ず上回ったら、差額を支給する方法があります。

いずれにしても、常識の範囲内で設定しましょう。

これも役職ごとに差をつけることは可能です。

出張記録は残しておく

税務調査が入るときに備えて、出張記録はちゃんと残しておきましょう。

出張する人はできる限り事前に、

- 出張先

- 目的・用件

- 日程

- 交通手段・交通費の額

この4つを申告して上長の決裁を受けてもらいましょう。

まとめ

いかがでしたでしょうか。

出張手当を使うと、いろんなメリットがあることがわかりますね。

出張旅費規程を整備するのが、ちょっと手間ですが、

その分大きな節税につながるので、どうかめんどくさがらず、やってみてください。

今回もお読みいただきありがとうございました。

コメント